「減価償却」と聞いて、みなさんは何を思い浮かべるでしょうか?いろんな答えがあると思いますが「節税」を連想する方も多くいらっしゃると思います。

大家さんの悩みの一つでもある「節税対策」。節税対策を怠っていると、手元に残るお金はどんどん減っていきますよね。

減価償却を正しく理解し上手く活用することで、節税効果が見込めます。

減価償却の対象となるものは様々ありますが、この記事では屋根の塗装をおこなった場合の減価償却についてスポットを当てて紹介していきます。

1.大家さんにとって減価償却とは

そもそも減価償却とはどういった意味を持つのでしょうか。基本的な知識を説明します。

減価償却とは、購入時価格が10万円以上のものでかつ1年間以上使用する資産を、会計上毎年一定の計算方法にて資産の価値の費用化をおこなうことです。

不動産運営の3大経費といえば、①固定資産税②借入金利③減価償却費です。

減価償却費をうまくコントロールすることで、節税につなげることができます。

塗装工事でいう減価償却費というと、例えば、資産の価値を高めるためにおこなった工事等の費用がそれにあたります。

建物の塗替えをした際に「修繕費」となるのか「資本的支出」となるのか、区別がつかない、どちらの扱いにしたほうが得なのかわからない、といったことがありますが、それについては3章で詳しく説明します。

2.不動産投資の節税対策3パターン

不動産投資の節税対策には3つのパターンがあります。

①経費を増やす方法 ②控除を増やす方法 ③税率を下げる方法 の3パターンです。

2-1.①経費を増やす方法

修繕や接待、勉強会代等の経費を増やし、不動産所得を減らすことです。

減価償却費も経費ですので、この方法が当てはまります。

3つの方法の中でも誰もが一番連想しやすく手をつけやすいのですが、経費を増やす=お金を使う ということですから、利益が残らず、やりすぎると後々融資が通りにくくなる可能性があります。

経費として認められるのは、具体的には以下のものがあります。

1.不動産にかかる金利や固定資産税

2.水道や光熱費

3.賃貸に際する管理費

4.不動産投資を目的としたセミナーへの参加費

5.不動産投資の書籍購入費

6.物件視察交通費

7.修繕費、減価償却費

どこまでが経費となるか?の線引きが難しいですが「不動産投資のための支出」が原則です。家族での旅行代や飲食代を経費として扱うと、仮に税務調査が入った時に指摘の対象になりますので注意しましょう。

2-2.②控除を増やす方法

青色申告特別控除や小規模企業共済等掛金控除等を使用する方法です。

そもそも青色申告とは、複式簿記方式にて日々の取引を帳簿へ記録して、それに基づき所得を申告する方法です。これをおこなうことで、65万円の控除を受けられます(簡易簿記だと10万円)。

青色申告をするには、承認申請手続きをおこなわなければなりません。不動産購入前に申請しておいたほうが良い場合もあるので、まずは税理士に相談をしましょう。

2-3.③税率を下げる方法

配偶者を役員にしたり、法人化して所得を分散させ税率を低くすることです。

税率を低くするためには、不動産の購入時にある程度準備を進めておく必要があります。一旦個人で不動産を購入した後法人化し、個人から法人へ不動産所有を移転すると登記費用や不動産取得税等余計な税金がかかってしまいます。こういったことを避けるためにも税理士に相談しましょう。

3.資本的支出(減価償却)と修繕費の違い

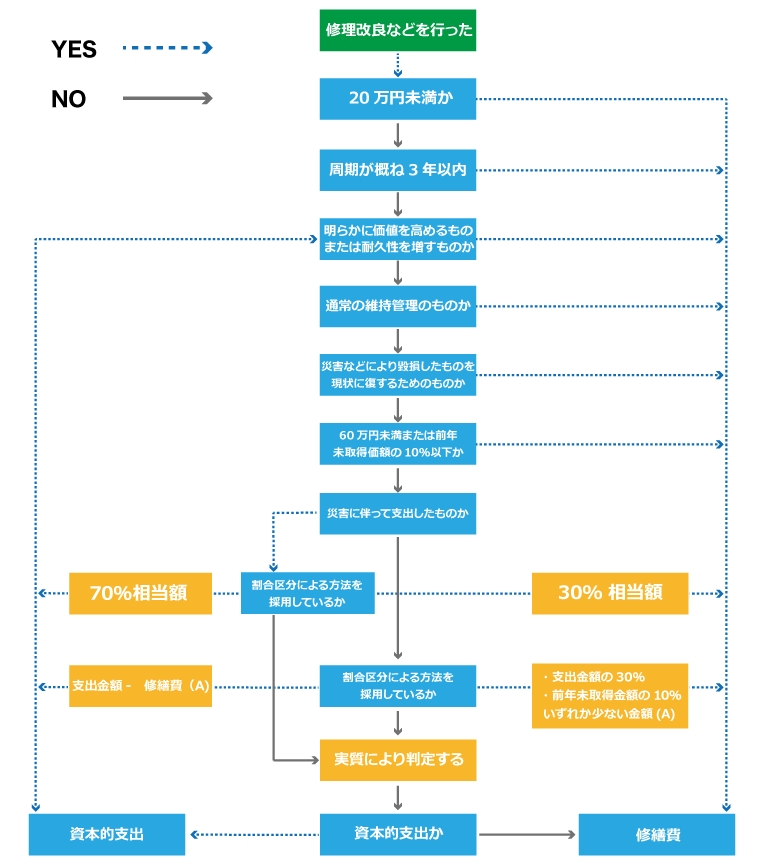

塗装工事をおこなう上で、その費用は減価償却費として扱うべきなのか、修繕費として扱うべきなのかわからないという大家さんも多くいると思います。その違いについて、具体的に見ていきましょう。

3-1.資本的支出と見なす場合

資本的支出とは、資産(機械や建物)の使用可能期間や耐久年数を延ばしたり、価値を高めることを目的として使用した出費のことです。

わかりやすく説明すると、自分の持っている資産に手直しを加えたとします。その手直しが原状回復でなく、原状をよりよくするための価値の増加となっている場合、それは新たな資産を手に入れたことと同じ、と考えることができます。

今ある建物を2倍の広さに増築した場合、それは新しい建物を1件購入したのと同じことです。

この費用は、国からすると「修繕費」として1回で経費としてみなすわけにはいきません。

このようなに価値を高めるために使用したあらゆる費用は、資本的支出すなわち減価償却費として見なされます。

3-2.修繕費と見なす場合

修繕費としてみなす場合は、資本的支出の逆で「使用可能期間が延びるわけでもなく、価値も上がらない」ような工事に使用した出費のことです。

建物の工事で例えると、ひび割れの補修は使用可能期間も延びず価値もあがらないので修繕費となります。金額が低く3年以内の工事の場合は、修繕費と見なされます。

減価償却費と修繕費の区別は、以下のフローで確認できます。

3-3.屋根塗装における具体例

資本的支出としてみなす場合と修繕費としてみなす場合、両方の具体的な工事例を以下に記します。

| 目的 | 具体例 | |

|---|---|---|

| 資本的支出 | 建物そのものの価値を高める為の工事 | ・屋根を魅力的な色に変更する ・もとの屋根よりもより良い塗料で塗装する ・屋根を葺き替える |

| 屋根のデザインを変える為の工事 | ・屋根を魅力的なデザインに変更する ・屋根に装飾を加え豪華な外観にする | |

| 建物の耐久性を高める為の工事 | もとの屋根よりもより耐候性の高い塗料で塗装する | |

| 修繕費 | 雨水の侵入を防ぐ為の工事 | 屋根のひび割れや剥がれの補修 |

| 建物の景観を保つ為の工事 | 色落ち部分や傷がある部分の補修 | |

| 災害にて損出した部分の工事 | 屋根のひび割れや剥がれの補修 |

必要最低限の工事の場合は、修繕費としてみなすことができますが、少しでも現状より良くなる(価値が高くなる)場合は、資本的支出すなわち減価償却費としてみなされます。

4.減価償却の仕組みを詳しく知ろう!

修繕費との違いを理解できたところで、続いて減価償却について説明します。

4-1.償却期間とは?

減価償却は、一度に経費として計上するのではなく、「償却期間」と呼ばれるもので分割して計上します。屋根塗装における償却期間は、原則として「建物の耐用年数」が適用されます。

4-2.耐用年数について

建物には「法定耐用年数」というものが設定されており、償却期間は以下の耐用年数が適用されます。例えば、耐用年数30年の建物を保有しており、償却期間が残り10年というタイミングで屋根塗装をおこなうと、残償却期間10年間が適用されるのが一般的です。

| 建物の素材 | 耐用年数 |

|---|---|

| 鉄骨鉄筋コンクリート(SRC) 鉄筋コンクリート(RC) | 47年(住宅用) 50年(事務所用) |

| 金属造(骨格材の肉厚4㎜超) | 34年(住宅用) 38年(事務所用) |

| 金属造(骨格材の肉厚3㎜超4㎜以下) | 27年(住宅用) 30年(事務所用) |

| 木造モルタル | 20年(住宅用) 22年(事務所用) |

上記以外の建物については、国税庁ホームページ

4-3.定額法と定率法の違いと選び方

減価償却には、定額法と定率法の2種類の計算方法があります。

■定額法

毎年一定の金額を減価償却していきます。

償却方法を税務署に届け出なかった場合、自動的に定額法が適用されます。

個人(個人事業主も含み)は、すべての資産(建物、建物付属設備、構築物、機械設備、工具器具、車両等々)について定額法と決まってます。

■定率法

毎年同じ率で減価償却していきます。

算出した償却額は、資産価値の高い初年度が高く、時間の経過とともに低くなっていきます。

定率法にて計上する場合は、税務署へ届け出る必要があります。

法人については、定率法と決まってます。ただし、すべての資産のうち「建物(平成10.4.1以降に取得したもの)」は定額法と決まってます。

平成10年以前に取得した建物はそもそも対象になることはないとすると、個人、法人共に定額法になります。

5.まとめ

屋根塗装を減価償却にておこなう際には、使用可能な期間や耐久年数を延ばしたり、価値を高めることを目的とした塗装をおこなう必要があります。

しかし、修繕費と資本的支出どちらにすべきなのか等は、経営状態に合わせて選択すべきですのでまずは税理士に相談してみましょう。資本的支出とした場合、基本的には定額法が適用されます。

減価償却をうまく利用して、アパート経営の節税対策をおこないましょう!